Kā ziņots, valdība septembrī pieņēmusi Ministru Kabineta noteikumus, kas paredz, ka mikrouzņēmuma nodokļa maksātāji mērniecības nozarē, sākot ar 2019. gadu, vairs nedrīkstēs darboties. Daļa mērnieku sabiedrības šo valdības soli vērtē atzinīgi, jo mikrouzņēmumiem jau sen tiek pārmesta konkurences kropļošana. Taču cik īsti liels līdz šim bijis mikrouzņēmumu īpatsvars un to ietekme mērniecības tirgū? Un vai jaunais regulējums nozīmē, ka mikrouzņēmumu nodokļa režīma radītās problēmas tiešām paliks pagātnē?

Statistika liecina, ka piecu gadu laikā (kopš 2010. gada septembra), kad mikrouzņēmumu nodokļa režīms tika ieviests, valstī pavisam kopumā mikrouzņēmumu nodokļa maksātāju skaits pārsniedzis jau 46 000. Gada sākumā šī nodokļa režīmā strādājošo uzņēmumu īpatsvars bija nepilna ceturtā daļa no visiem uzņēmumiem (kuru skaits, saskaņā ar Valsts ieņēmumu dienesta publicēto nodokļu maksātāju reģistru, 2015. gada sākumā bija ~170 000).

Mērniecības nozarē vērojamas līdzīgas proporcijas. Pavisam šajā jomā (ieskaitot uzņēmumus, kuriem mērniecība ir blakus nodarbošanās) 2014. gadā darbojās 219 komersanti, no kuriem 64 bija mikrouzņēmuma nodokļa maksātāji, tātad mikrouzņēmumu īpatsvars mērniecībā ir pat nedaudz lielāks nekā valstī vidēji – ap 29% (savukārt, rēķinot no uzņēmumiem, kuriem mērniecība ir pamatnodarbošanās, MUN īpatsvars ir pat trešdaļa – 33%).

Aplūkojot statistiku par 2014. gadā veiktajiem mērniecības darbiem, redzams, ka mikrouzņēmumi izpildījuši 5978 jeb 18% no visiem reģistrētajiem mērniecības darbiem (ADTI, kadastra un ZIP darbi, kopumā 32 521), vispārējā nodokļu režīma uzņēmumi – 77%, bet pašnodarbinātie – 5%. Aktīvāki mikrouzņēmumi bijuši augstas detalizācijas topogrāfiskās informācijas darbu jomā, kur tie izpildījuši 22% darbu (absolūtos skaitļos – 4618), savukārt mazāku tirgus daļu tie ieņēmuši kadastra darbu jomā – 12% (1360 darbi). Vispārējā nodokļu režīmā strādājošie uzņēmumi izpildījuši attiecīgi 73% un 83% no ADTI un kadastra darbiem, bet atlikušos dažus procentus izpildījuši pašnodarbinātie mērnieki. Savukārt izpildīto reģistrēto mērniecības darbu skaits vidēji uz vienu sertificēto mērnieku uzņēmumu grupās faktiski neatšķiras – pilnus nodokļus maksājošo uzņēmumu sertificētie mērnieki izpildījuši vidēji 70 darbus, mikrouzņēmumos strādājošie sertificētie mērnieki – 66 darbus, bet sertificētie pašnodarbinātie – 69 darbus.

Vispārējo nodokļu uzņēmumiem 2014. gadā bijis trīsreiz lielāks vidējais mērniecības darbu skaits uz uzņēmumu – pilno nodokļu uzņēmumiem tie bijuši 270 darbi, kamēr mikrouzņēmumiem vidēji tikai 99 darbi. Nedaudz mazāks pārsvars pilno nodokļu uzņēmumiem ir veikto ADTI darbu skaita ziņā – vidēji 167 darbi katram uzņēmumam, kamēr mikrouzņēmumiem vidēji tikai 78.

Kopējais apgrozījums mērniecības nozarē 2014. gadā pārsniedzis 15 miljonus eiro, mikrouzņēmumu daļa tajā bijusi gandrīz 2,5 miljoni eiro jeb 14% (neiekļaujot datus par pašnodarbināto apgrozījumu, kas nav pieejami). Tātad MUN apgrozījums salīdzinoši ir divas reizes zemāks iepretim to skaita īpatsvaram starp mērniecības uzņēmumiem. Taču tas nenozīmē, ka mikrouzņēmumi kopumā izpildītu arī divreiz mazāka apjoma pasūtījumus nekā pilno nodokļu uzņēmumi. Topogrāfisko plānu un izpildmērījumu plānu vidējā platība vispārējā nodokļu režīmā strādājošajiem uzņēmumiem 2014. gadā bijusi 0,67 hektāri, bet mikrouzņēmumiem – 0,5 hektāri uz vienu ADTI darbu. Tāpat nedaudz lielāks pilno nodokļu uzņēmumiem bijis vidējais izpildmērījumu plānu garums – 0,77 kilometri iepretim mikrouzņēmumu 0,59 kilometriem.

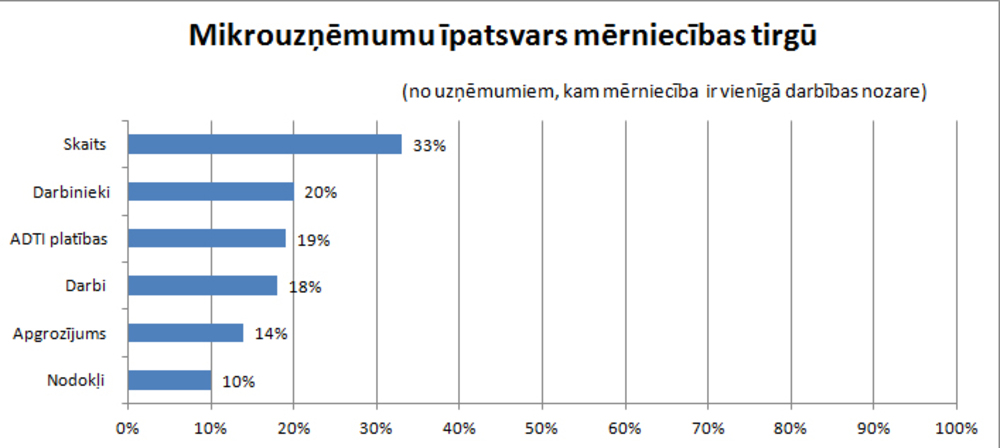

Likumsakarīgi, ka valsts budžetā nomaksāto nodokļu apjoms mikrouzņēmuma nodokļa maksātājiem ir proporcionāli zemāks nekā izpildīto darbu apjoms, taču no apgrozījuma īpatsvara tas pārāk daudz neatpaliek – mikrouzņēmumu nodokļa režīmā strādājošie komersanti 2014. gadā samaksājuši pusmiljonu eiro jeb ap 10% no visiem mērniecības nozares samaksātajiem nodokļiem (kopumā – ap 5,2 miljoniem eiro). Šajos datos turklāt nav iekļauti pašnodarbināto samaksātie nodokļi, līdz ar to reālais MUN samaksāto nodokļu īpatsvars ir mazliet zemāks. Kopumā secināms, ka MUN ar 20% cilvēkresursu veic 18% no darbiem, aizņem 14% no kopējā tirgus apgrozījuma un samaksā mazliet zem 10% no kopējiem nodokļiem (sk. diagrammu).

Šeit arī slēpjas problēmas „sāls”, ar ko nav apmierināti mērniecības nozarē strādājošie relatīvi lielie uzņēmumi – zemais mikrouzņēmuma nodoklis ļauj mikrouzņēmumiem iegūt konkurences priekšrocības, piedāvājot klientiem zemākas cenas. Statistika liecina, ka kopumā vidējā cena mikrouzņēmumu darbiem tiešām bijusi ievērojami zemāka nekā pilnos nodokļus maksājošajiem uzņēmumiem – 408 eiro pret 613 eiro (šeit gan jāatceras, ka MUN darbu vidējās platības un garumi arī ir mazāki).

Konkurences kropļošana ir viena no pazīmēm, kuru, lemjot par 37 mikrouzņēmumu nodoklim aizliegtajām nozarēm, nosaukusi arī Finanšu ministrija (lai gan oficiāli ministrijai par šo aspektu esot sūdzējušās tikai 3 uzņēmējdarbības nozaru asociācijas). Katrā ziņā mērniecības nozare ir starp tām, kur konkurences deformācija ir aktuāla problēma, jo mērniecības tirgū ap 90% pasūtījumu ir neliela vai vidēja apjoma pasūtījumi, uz kuriem var pretendēt arī mikrouzņēmumi. Savukārt lielie un vidējie uzņēmumi pa tiešo nevar pārreģistrēties kā mikrouzņēmuma nodokļa maksātāji, jo to liedz maksimālā darbinieku skaita ierobežojums (mikrouzņēmuma nodokļa uzņēmumā drīkst strādāt līdz 5 darbiniekiem). Tieši šeit arī sākas shēmošana – vislielāko neapmierinātību izsaukuši tie lielie un vidējie uzņēmumi, kuri mākslīgi sadalījuši līdz tam vispārējo nodokļu režīmā strādājošos uzņēmumus pa mikrouzņēmuma nodokļa maksātājiem. Pēc pašas Finanšu ministrijas sacītā, tieši šo shēmu autori arī ir izprovocējuši likumdevēju skarbo lēmumu 37 nozarēs mikrouzņēmuma nodokļa maksātājus aizliegt. Mikrouzņēmuma nodokļa režīms bijis domāts biznesa uzsācējiem pirmos 3 līdz 5 gadus, maziem individuālajiem uzņēmumiem, nevis jau esošiem, pilnus nodokļus maksājošiem uzņēmumiem.

Tieši mazie, individuālie (citiem vārdiem, „patiesie”) mikrouzņēmumi ir šī stāsta otra puse. Pēc speciālistu vērtējuma, mērniecības nozarē pat apmēram puse no mikrouzņēmumu īpašniekiem ir šie patiesie individuālā biznesa uzsācēji, kuriem MUN režīms devis iespēju „atsperties”, nodrošināt ar darbu un ienākumiem sevi un dažreiz arī vēl pāris citus darbiniekus. Kas ar šo – patieso – mikrouzņēmumu darbiniekiem (mērniecības nozarē runa varētu būt par apmēram 50 cilvēkiem) notiks pēc aizlieguma spēkā stāšanās? Vai viņi atradīs darbu lielajos mērniecības uzņēmumos vai arī kļūs par bezdarbniekiem un potenciāli nākamajiem ekonomiskajiem emigrantiem?

Ne mazāk svarīgs jautājums ir par to, kā valsts spēs kontrolēt, vai mikrouzņēmumu nozaru aizliegums reāli tiek ievērots. Teorētiski to var apiet, gluži vienkārši reģistrējot mikrouzņēmuma darbības nozari zem cita NACE klasifikācijas koda, kur MUN paliek atļauti arī pēc 2018. gada. Ja līdz šim valsts institūcijas ar Valsts ieņēmumu dienestu priekšgalā nav spējušas uzraudzīt, lai MUN režīms netiek pārvērsts par nodokļu optimizēšanas mašinēriju, tad kur ir garantija, ka tās spēs izkontrolēt, vai nenotiek krāpšanās ar nozaru reģistrāciju?

Interesanti, ka Finanšu ministrijas atbildīgie ierēdņi nebūt nesola, ka šāda kontrole būs iespējama. Finanšu ministrijas Tiešo nodokļu departamenta direktore Astra Kaļāne atklāti atzīst: „Noteikti būs tādi uzņēmēji, kas nomainīs saimnieciskās darbības nozari vai nodibinās ar tiem pašiem darbiniekiem jaunu SIA zem citas nozares. Būtu diezgan nereāli cerēt, ka Valsts ieņēmumu dienests visiem 46 000 mikrouzņēmumu varētu pārbaudīt darījumu patieso būtību”. Dažreiz patieso saimnieciskās darbības veidu gan varot uzzināt arī netieši – piemēram, no pievienotās vērtības nodokļa rēķiniem priekšnodokļa atskaitīšanas gadījumā. Tāpat tikšot domāts, kādus sodus piemērot uzņēmējiem, kas krāpsies ar nozares kodu – pēc Kaļānes domām, tas būtu „jāsoda pat bargāk nekā citas nodokļu nemaksāšanas shēmas”. Tomēr pamatā cerības tiekot liktas uz… mikrouzņēmumu īpašnieku godaprātu.

Ļoti iespējams, ka tieši blēdīgākie un nekaunīgākie MUN šādā veidā turpinās savu darbību arī pēc 2018. gada, bet mikrouzņēmumus aizvērs tikai godprātīgākie. Tādējādi 2020. gadā vai mazliet vēlāk valsts attapsies, ka pilnībā tikt galā ar negodīgajām shēmām var tikai, likvidējot mikrouzņēmuma nodokļa režīmu pavisam. Vai arī – piesaistot daudz lielākus kontrolējošo iestāžu resursus likuma ievērošanas uzraudzībai, shēmotāju izķeršanai un soda neizbēgamības principa iedzīvināšanai.

Ikars Kubliņš, Mernieks.lv

Atbildēt